こんにちは。『やってみよう』です。

みなさんは無駄に税金を納めていませんか。会社員、サラリーマンの自分には確定申告は関係ないと思っていませんか。そんなあなたは年間数十万円、無駄に税金を納めている可能性があります。

裏を返せば、年間数十万円、自分で使えるお金が存在していることに気づいていないということです。

この記事を読むことで、年間数十万円の税金を取り戻し、その分を自分の趣味や自己啓発に当てることができます。ぜひ参考にしてください。

この記事をきっかけに、税金や節税に興味を持ち、自分で使えるお金を増やしていってもらえると嬉しいです^^

【この記事は年収400~900万円程度の会社員やサラリーマンを対象にしています】

納めた税金、数十万円が戻ってくる可能性があります。この記事で、節税について興味を深めていきましょう☆彡

なお、この記事での説明はわかりやすくなるように、言葉・単語の使い方が厳密には合っていないことがあります。また、所得税の節税に興味を持てるように簡単に解説していることもあり、還付される金額、計算等は正確ではないことがあります。あらかじめご了承ください。詳細な計算等は、税理士へ相談することをお勧めします。クレーム等には対応致しかねますので、自己責任の上、当該記事を参考程度に使用いただけますと幸いです。

サラリーマンでも確定申告を活用すべき

私も若いころはそうでしたが、会社員やサラリーマンにとって、確定申告は不要とずっと思っていました。そう思っていたのは、自分が勤めている会社が源泉徴収という形で所得税を自分に代わって国に納税していてくれてたからです。

若いころは、会社が自分に代わって国に納税してくれるなんて素晴らしい!って本気で思っていました。。。

自分で節税するという意識を持つ

しかし、会社が自分に代わって納税というのが、実は大きな落とし穴でした。会社が自分の代わりに国に所得税を納めているため、自分で税金を節税するという意識が薄かったのです。

今、不安になっている読者の皆さん。安心してください。この記事を読むあなたは、会社が収めた自分の税金を多少なりとも取り戻せるようになります。

まずは会社員やサラリーマンでも、節税できるという意識をしっかり持ちましょう。

自分の源泉徴収税額を知る

会社が自分の代わりに国に納める所得税の1年分を『源泉徴収税額』といいます。

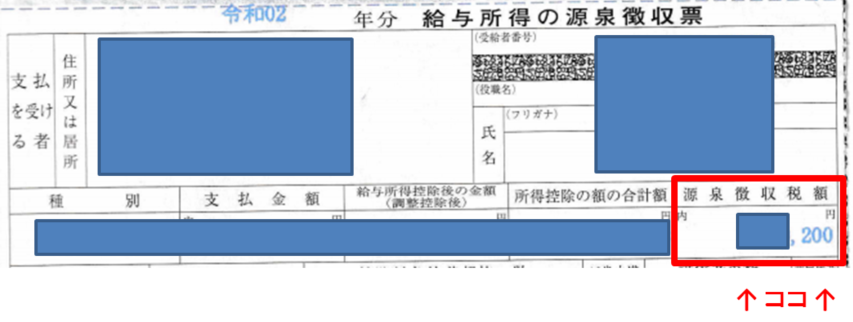

毎年12月に自分の勤める会社から『↓』のような『源泉徴収票』をもらうと思います。ここの右上に記載されている金額が『源泉徴収税額』です。

例えば、ここの金額が『222,200』としましょう。この場合、約22万円の所得税を会社が自分に代わって国に納めてくれていることになります。

源泉徴収税額の約22万円が、会社(自分)が国に納めた税金(所得税)なのね!

年末調整ではない!確定申告で取り戻す!

会社員やサラリーマンには年末調整というものがあります。年末調整とは、会社が自分に代わって納めた税金に過不足がないか確認し、過不足があれば、その金額を国から返却してもらったり、追加で国に納税したりするシステムのことです。

通例、年末調整は12月に行われます。年末調整では保険料控除などで所得金額を控除し、税金の対象となる所得を抑えることができますが、『源泉徴収税額』を取り戻すことはできません。

『源泉徴収税額』を取り戻すことができるのは、毎年2月16日~3月15日までの1か月間に行われる『確定申告』といわれるものです。

といっても、確定申告にはさまざまな種類があります。それでは、どのような手段で『源泉徴収税額』を取り戻すのか見ていきましょう。

ここでワンポイントアドバイス!!所得と収入は意味が異なるから気を付けて!!

『所得=収入-必要経費』だよ。基本的には『収入=年収』で、サラリーマンの必要経費は収入に応じて国で設定されているんだ。

もちろん、所得税は、所得の金額が上がるほど上がっていくよ。

確定申告による節税の前に確認しないと時間をムダにする!

さっそく『源泉徴収税額』を取り戻そう!!というときに腰を折って恐縮ですが、自分の『源泉徴収税額』を今、必ず、確認してください。

源泉徴収税額が0円の人は節税に成功している

もう一度いいます。自分の『源泉徴収税額』 を今確認しましょう。『源泉徴収税額』が0円の場合は、どんなに確定申告を頑張ったとしても、納めた所得税は戻ってきません。

これは当たり前のことなのですが、『源泉徴収税額』が0円ということは、1年間所得税を納めていないと同義なのです。

したがって、『源泉徴収税額』が0円のあなたは、既に究極に節税していることとなります!!さすがです^^

『源泉徴収税額』=0円ということは、所得税を1円も国に納めていないということなのね!節税できている証拠だね!!

源泉徴収税額(所得税)を取り戻そう

『源泉徴収税額』が0円でない会社員、サラリーマンの方。おめでとうございます!!今日から早速節税に取り組んでいきましょう☆彡

私も若いころは節税の意識が低く、10年以上無駄に多くの税金を納めてきました。節税が重要に感じだしたのは30代中盤からでした・・・だって、節税した分のお金で、趣味や自己啓発に取り組めるのですから。

今、節税に気づいたあなたがうらやましいです。

確定申告による節税ベスト3

1位 ふるさと納税による還付

節税第1位は、言わずと知れた『ふるさと納税』です。

例えば『源泉徴収税額』が222,200円の場合で、ふるさと納税を10の自治体にそれぞれ1万円寄付したとします。寄附金の合計は10万円になりますね。そして10万円は『源泉徴収税額』約22万円の範囲内です。

ここで重要なのが、決して『源泉徴収税額』以上の寄附をしないことです。 『源泉徴収税額』 を超えて寄付した場合、戻ってくる金額が少なくなりますので注意が必要です。

(ふるさと納税の寄附金上限は様々なサイトで計算できるようになっていますので、本記事では、上限計算はそちらのサイトにお任せします)

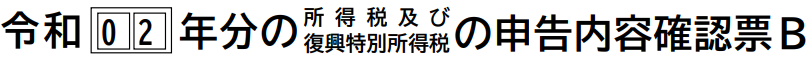

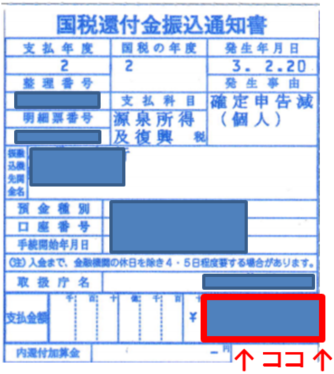

ふるさと納税した翌年の2~3月に、寄附金10万円を確定申告します。『申告内容確認表B』という確定申告書に『寄付金控除』の欄がありますので、ここに10万円を入力して確定申告していきます。

すると、10万円から2000円引いた98000円が、

所得税の還付金という形で、ふるさと納税した翌年の3月に、

住民税の控除という形で、ふるさと納税した翌年の6月からさらに翌年の5月にかけて、

戻ってきます。

??????

わかりませんよね。一気に98000円戻ってくるんじゃないの?って思いますよね。

私もそう思っていました。が、現実は違います。

所得税の税率によって、すぐ(ふるさと納税した翌年の3月)に戻ってくる金額が異なるのです。

自分の所得税率が20%の場合、98000円の20%(19600円)が国税還付金(源泉徴収税額からの還付金)として、ふるさと納税した翌年の3月に還付され、

残りの80%(78400円)が住民税の控除という形で、 ふるさと納税した翌年の6月からさらに翌年の5月にかけて還付されるのです。

所得税率は個人によって異なりますが、大体の人が10~30%の範囲内で収まります。

まとめると『↓』です。

| 税金還付の方法 | 所得税が戻ってくるタイミング |

| 国税還付金 (源泉徴収税額からの還付金) | ふるさと納税した翌年の3月 (確定申告してから数週間後) |

| 住民税の控除 | ふるさと納税した翌年の6月からさらに翌年の5月 (12回に分けて住民税を控除) |

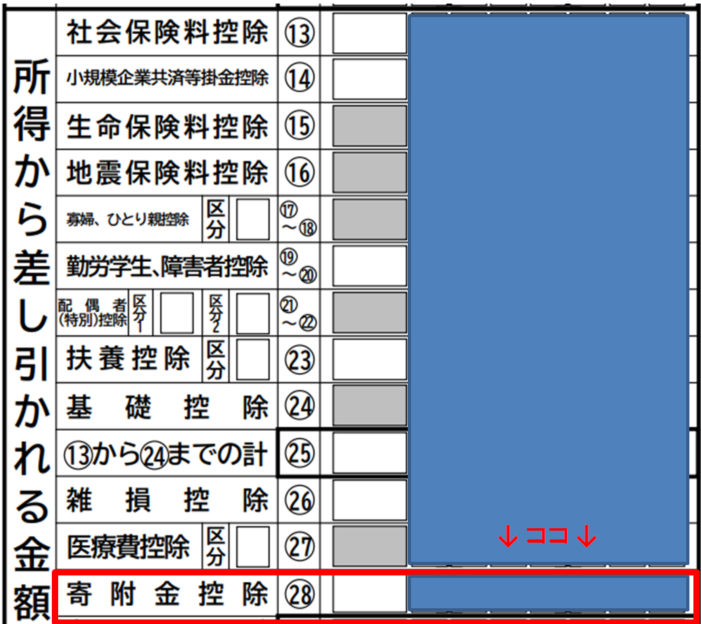

実際の『国税還付金振込通知書』。この通知が来れば還付されたことがわかる。

実際の『国税還付金振込通知書』が『↓』です。赤枠の中に記載された金額(ふるさと納税額の約20%)が、ふるさと納税した翌年の3月に振り込まれます。

この通知書が届けば、ふるさと納税額の約20%が還付されたことが確認できます。

なんで国はこんなわかりにくくしたのでしょう。私もなかなか理解できなく、ふるさと納税しても20%しか戻ってこないと勘違いしていた時期もあり、その勘違い期間は節税額が少ない状況を続けてしまっていました( ノД`)シクシク…

残りの80%(ふるさと納税額の約80%)は、住民税の控除という形で、ふるさと納税した翌年の6月からさらに翌年の5月にかけて還付されます。

実際の『住民税決定通知書』。これ通知から実際に還付されたか確認できる。

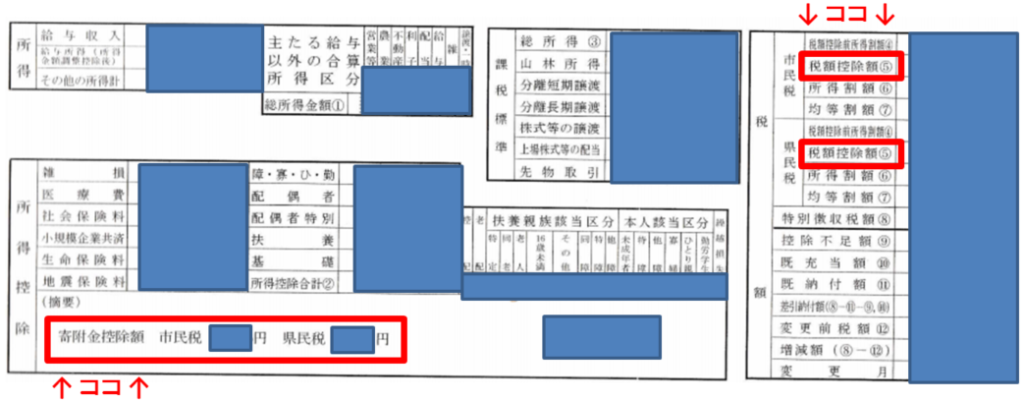

実際の『住民税通知書』が『↓』です。赤枠に記載された金額の合計が、ふるさと納税額の約80%に相当します。

⇒市民税と県民税の税額控除額の合計が、ふるさと納税した金額の80%程度になっていれば、適切に『源泉徴収税額』が戻ってきている!!

⇒自治体にもよるが、摘要欄にもふるさと納税した金額の80%が記載されることがある。摘要欄でも、きちんと節税できるかが確認できる。

もし、ここの金額が、ふるさと納税額の約80%に相当しないときは、申告漏れや手続きミスが発生していますので、すぐ、所轄の税務署へ相談しに行きましょう。

特に、住民税の控除による還付は、ふるさと納税した翌年の6月にしか確認せきませんので、会社から『住民税決定通知書』が届いたら、必ず内容確認を確認するようにしましょう。

2位 医療費控除による還付

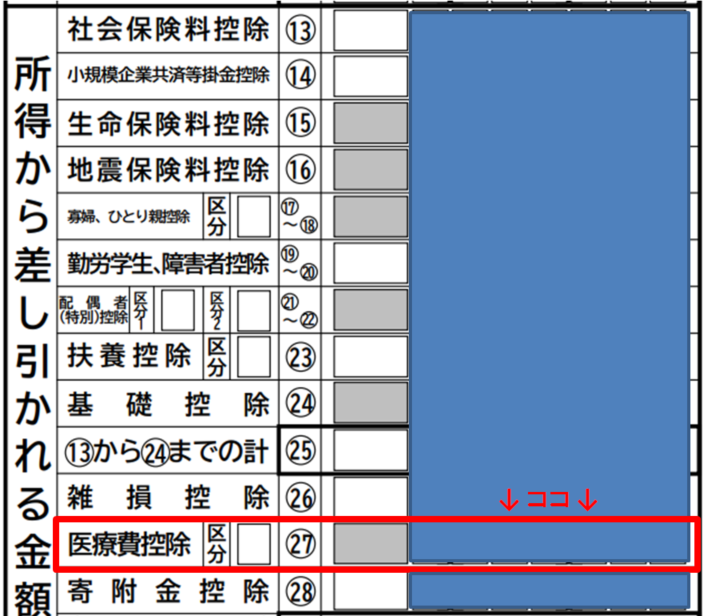

節税第2位は、『医療費控除』です。

1月~12月の間で、家族の医療費(薬局、ドラッグストアで購入した薬代も含めてOK)が10万円を超えた際に確定申告できます。個人ではありません。家族分を合算できますのでご注意ください!

この申告により10万円を超えた額の20%相当(医療費・薬代の合計が13万円の場合、3万円の20%)が『国税還付金』として還付されます。

もし所得税率が30%の方であれば、30%相当が還付されることになります。

もちろん、『源泉徴収税額(年間所得税)』を超える額の還付はありませんので、気にかけておきましょう。

『申告内容確認表B』という確定申告書に『医療費控除』の欄がありますので、ここに医療費を入力して確定申告していきます。 国の確定申告システム『e-TAX』を利用して医療費を入力すれば、医療費控除額を自動的に算出してくれますので便利ですよ。

損益通算と繰越控除

株や投資信託で損を出した人もいると思います。私も数年前、メルカリ株を40万円で購入し、25万円で売却して15万円の損失がでました。

このとき損益通算と繰越控除をしておけばよかったのですが、無知な私なそんなことも知らず、戻るはずの3万円(15万円の20%)を捨てた経験があります。

株や投資信託で損を出した人は、必ず『損益通算』と『繰越控除』を活用していきましょう。

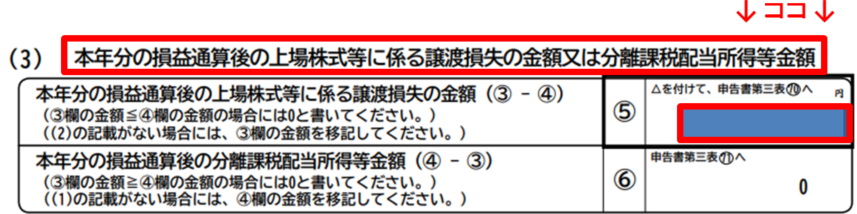

『上場株式等に係る譲渡損失の損益通算及び繰越控除用』という確定申告書がありますので、こちらに記載することで、節税につながります。

なお、詳細は割愛しますが、『損益通算』と『繰越控除』 は『源泉徴収税額』から還付されるわけではありませんので、『源泉徴収税額』を気にする必要はありません。

サラリーマンの確定申告による節税まとめ

サラリーマンの私が節税で活用している方法を3つ紹介しました。以下の3つです。

- ふるさと納税

- 医療費控除

- 損益通算/繰越控除

特に、ふるさと納税では、寄附金がきちんと自分に還付されているかの確認方法も、実際の『還付金連絡書』の写真や『住民税決定通知書』の写真を載せて解説しましたので、ぜひ、参考になさっていただけると嬉しい限りです。

また、会社員・サラリーマンの皆さんも節税に興味を持ち、戻ってきたお金を、趣味や自己啓発に充ててもらえると嬉しく思います。

私は『節税』の他、

『初心者が月3~5万円の収入をめざすための副業のやり方』、

『月3~5万円の副収入を達成するために必要不可欠な株主優待』、

についても、解説しています。

ご興味のある方はぜひ、ご覧いただけますと幸いです。

なお、最後となりましたが、この記事での説明はわかりやすくなるように、言葉・単語の使い方が厳密には合っていないことがあります。また、所得税の節税に興味を持てるように簡単に解説していることもあり、還付される金額等は正確ではないことがあります。あらかじめご了承ください。詳細な計算等は、税理士へ相談することをお勧めします。クレーム等には対応致しかねますので、自己責任の上、当該記事を参考程度に使用いただけますと幸いです。

以上、『やってみよう』でした。

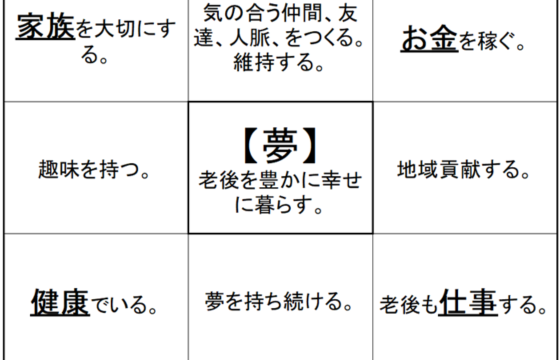

「温泉宿・ホテル総選挙2021」でビュッフェ部門が全国第1位、ファミリー部門が全国第2位に選ばれたホテルをご存知ですか^^ そこは、西日本最大級の絶景露天風呂を有する温泉リゾート、杉乃井ホテル! ステキな料理、波のあるアクアビート、冬でも快適温水アクアガーデン。家族と最高の思い出を作れる空間&体験。 九州にこんなリゾートホテルがあろうとは。。。 「やってみようサイト」では、杉乃井ホテルの魅力や、日本一広いテーマパーク「ハウステンボス」について、詳しく紹介しています。もちろん、それ以外の役立つ記事を多く配信! 株主優待、簿記、夢の探し方、など、私が経験した生活お役立ち情報が満載です。 特に株主優待では、各企業の『株主優待』を実際の写真を交えて紹介中

「温泉宿・ホテル総選挙2021」でビュッフェ部門が全国第1位、ファミリー部門が全国第2位に選ばれたホテルをご存知ですか^^ そこは、西日本最大級の絶景露天風呂を有する温泉リゾート、杉乃井ホテル! ステキな料理、波のあるアクアビート、冬でも快適温水アクアガーデン。家族と最高の思い出を作れる空間&体験。 九州にこんなリゾートホテルがあろうとは。。。 「やってみようサイト」では、杉乃井ホテルの魅力や、日本一広いテーマパーク「ハウステンボス」について、詳しく紹介しています。もちろん、それ以外の役立つ記事を多く配信! 株主優待、簿記、夢の探し方、など、私が経験した生活お役立ち情報が満載です。 特に株主優待では、各企業の『株主優待』を実際の写真を交えて紹介中  どこの企業で何の優待品が貰えるのか、分かり易くまとまっています

どこの企業で何の優待品が貰えるのか、分かり易くまとまっています 家庭菜園のマメ知識も少々お届け。3児の親/40代/ 普通の会社員/取り柄なし、の筆者ですが、よろしくお願いします^^ なお、Amazonのアソシエイトとして、当メディアは適格販売により収入を得ています。

家庭菜園のマメ知識も少々お届け。3児の親/40代/ 普通の会社員/取り柄なし、の筆者ですが、よろしくお願いします^^ なお、Amazonのアソシエイトとして、当メディアは適格販売により収入を得ています。